インフレはすぐにデフレに転じるか?

From:ジム・リカーズ

ジム・リカーズは、ウォール街で40年の経験を持つ金融・経済の専門家。地政学に精通している彼は、地理的な条件から、軍事や外交、経済を分析することを得意とする。実際、米国における彼への信頼は非常に厚く、CNBC、ブルームバーグ、ウォール・ストリート・ジャーナルといった世界的なメディアに数多く出演し、政治問題や経済の動向について提言を求められてきた。さらに彼は、ホワイトハウス、CIA、国防総省の元顧問である。2008年にはリーマンショックの発生を予測し、CIAに対して助言を行っていた。彼のもう一つの肩書きは、5冊のベストセラー本の著者。その著書には『The New Case for Gold』(邦題:いますぐ金を買いなさい)や『The Death of Money』(邦題:ドル消滅)がある。政府機関が信頼を置いてきた彼の予測や提言は、きっとあなたの金融知識の向上、ひいては資産形成にお役立ていただけるだろう。

このままインフレが続くのか、それともディスインフレ、場合によってはデフレに向かうのか?

これは今日の経済学で最も重要な問題だろう。

これは競合するシナリオの問題ではない。この問いは、現代経済学(いわゆるケインズ派ニュー・コンセンサス)と経済予測に使われるモデルの核心に関わる。

実のところ、この問題は経済学全般の核心に関わるものであり、なぜ多くの予測が大きく外れるのかを説明するのに役立つ。

インフレの話は単純明快だ。米国のインフレは2021年半ばから勢いを増し、2022年6月に40年ぶりの高水準でピークの9.1%に到達した。これは1980年代初頭以来の高水準だった。失業率は2023年1月に約3.4%を記録し、1960年代後半以来の低水準となった。

この高インフレと低失業の組み合わせは、インフレ率と失業率の間に逆相関があるとするフィリップス曲線の妥当性を裏付けるかのようだった。失業率が低ければインフレ率も高く、逆に高ければインフレ率も低い、というような具合に。

デフレーション

ディスインフレを含むデフレの話も分かりやすい。2021年後半になると、連邦準備制度理事会(FRB)はインフレへの懸念を強め、行動を起こす事を決定した。FRBは2022年初めから金融引き締めを開始し、満期を迎えた住宅ローンや米国債のロールオーバーを行わず、ベースマネー供給量を減らした。

FRBは昨年3月から今年5月まで10回連続で利上げを行い、さらに経済を引き締めた。(FRBは2023年6月の利上げを見送ったが、今のところさらなる利上げの選択肢を残している。)これによりFRBの政策金利は5.25%に達し、FRB史上最速の利上げとなった。

FRBの金融引き締めが功を奏したようだ。インフレ率は昨年6月の9.1%から今年5月には4.0%まで低下した。これはFRBが目標とするインフレ率2%をまだ大きく上回っているが、目標に向けて大きく前進した。

FRBがやるべきことは、あと1回、おそらく今月中に利上げを行い、辛抱強く待つことでインフレ率はすぐにFRBの目標値まで低下するだろう。穏やかな景気後退と失業率の上昇がこの成功の代償だとすれば、ジェイ・パウエルFRB議長はその代償を払う用意がある。

この2年間のインフレ・デフレの物語があまりにも整然としすぎているように見えるとしたら、そうなのだ。

標準的な経済モデルや単純な説明は、あちこちで破綻している。実際、その破綻は凄まじいので、FRBや主流派エコノミストは自分たちが何をしているのかわかっているか怪しくなるほどだ。

最も有力な証拠は、彼らが何も分かっていないと示している。

フィリップス曲線はジャンクサイエンスだ

そもそもフィリップス曲線によれば、インフレ率の低下は失業率の上昇を伴うはずだ。しかし、そうなってはいない。5月の失業率は前月の3.4%から3.7%に上昇したが、現在の失業率は1960年代以来の低水準である。

3月の失業率は3.5%、2月は3.6%だった。金融引き締めを16か月続けても、失業率は全く上昇していないのが現状だ。

1930年代は失業率が高く、インフレ率が低かった。1960年代は低失業率と低インフレの時代だった。1970年代後半は失業率が高く、インフレ率が高かった。

歴史とデータは、失業率とインフレ率の間に相関関係がないことを示している。

本当の予測価値を持つ説明因子を別のところで探さなければならない。同様に、景気後退はFRBの引き締めにもかかわらず、データには現れていない。前回の景気後退が終わってから38か月経った。この間の年平均成長率は5.88%である。

2023年第1四半期の成長率は1.3%だった。アトランタ連邦準備銀行のGDPNow予測によると、2023年第2四半期の成長率は2.3%の予想だ。最近の成長率は弱いが、景気後退ではない。

イールドカーブの反転など景気後退の兆候は十分にあり、私は近いうちに景気後退が起こると予想している。しかし、今ではない。

FRBが歴史的な金融引き締めを行ったにもかかわらず、失業率が低水準にとどまり、経済成長が続き、株価指数がバブル状態にあるとすれば、FRBのモデルだけでなく、主流派のケインズ派ニュー・コンセンサスにも疑問が出てくる。

何が起こっているのだろうか?

モデルベースの予測における第一の欠陥は、アナリストが供給側から生じるインフレと需要側から生じるインフレを区別していないことである。この違いは予測の観点において極めて重要である。

消費者行動の心理学

2021年から2023年にかけてのインフレは現実のものとなったが、その原因はサプライチェーンの滞りと重要物資や産業投入物の不足だった。サプライチェーンの混乱は、ウクライナ戦争による前例のない経済・金融制裁によって悪化した。

このような供給側インフレは自己否定的な傾向がある。価格高騰は需要減退を引き起こし、その結果、価格は下がる傾向にある。この現象を我々は毎日目にしている。例えば、2022年夏に記録的な高値となったガソリン価格は大幅に下がっている(それでも2021年よりは高いが)。

OPECが価格にてこ入れする方法として原油の減産を決定したことが、そのさらなる証拠だ。要するに、インフレは本物だったが、FRBとは無関係の理由ですでに消えつつある。

モデルベースの予測の2つ目の欠陥は、インフレが長く続くと、インフレが供給側から需要側にシフトする過程がある事を理解していないことである。これは消費者心理の変化であり、行動反応として現れる。この心理も行動も標準モデルでは説明できない。

もしも、インフレ心理が一般大衆に定着すれば、景気後退や実質賃金の低下にもかかわらず、インフレはそれ自体を糧とすることができる。モデルはそう示さないが、歴史はそれを示している。これはまさに1970年代に起こったことなのだ。

インフレは頑固になることも

その後、第四次中東戦争(ヨム・キプール戦争)後の1973年のアラブによる石油禁輸により、供給側からインフレが始まった。米国は1973年から1975年にかけて深刻な不況に見舞われ、失業率のピークは9.0%に達した。また、米国は1980年にも不況に見舞われ、1981年から1982年にかけては失業率が10.8%に達する三度目の不況に見舞われた。最後の不況は、当時では大恐慌以来最も深刻なものだった。

9年間で三度の不況、2桁の失業率、二度の株式市場の暴落にもかかわらず、1970年代半ばから後半、1980年代前半にかけては、第二次世界大戦後最高のインフレが起こった。1981年までにインフレ率は15%に達し、インフレ対策として金利は20%まで引き上げられた。

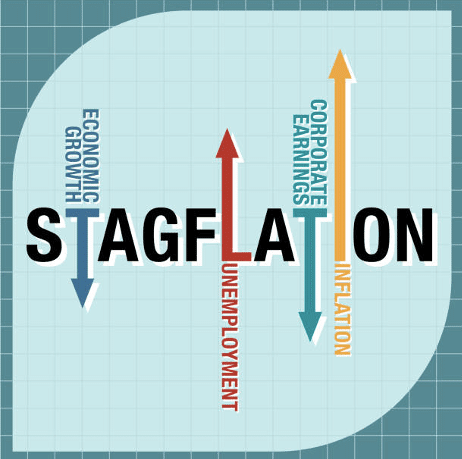

この低成長と高インフレの組み合わせを「スタグフレーション」と呼ぶ。1973年に供給側で始まったインフレは、1977年までに需要側に移行し、制御不能に陥った。不況はインフレを止められなかった。

経済的ストレスのある時期でも、消費者は理にかなった方法でインフレに反応する。物価がさらに上昇すると予想されるため、消費を加速させる。インフレに対する安全な逃避先として、レバレッジを使って現物資産や株式を購入する。

小売業者は賃金上昇への対応と利幅の維持のために価格を引き上げる。このプロセス全体が、自らを糧としている。そしてこの自助努力は、1975年と1981年のように、不況下でも続く可能性がある。

スタグフレーションはすでに英国で現れている。英国の2023年5月のCPIインフレ率は8.7%だ。同時に、英国は不況に近づいており、2022年第4四半期と2023年第1四半期の成長率は0.1%で、その後の成長率はマイナスに転じると予測されている。スタグフレーションは単なる歴史的異常値ではない。現代における現実なのだ。

我々は今、その時点にいるのだろうか?景気後退や金融引き締めの可能性があるにもかかわらず、人間の本性がインフレ防衛戦術を指示するような世界なのだろうか?

この証拠に、ニューヨーク市の組合員教師の新しい5年契約では、バックペイ(労働委員会が労働者の解雇を不当と認めた場合、使用者が支払う復帰時までの賃金)と契約ボーナスが支給され、賃金が20%引き上げられた。

教師がこの昇給に値するかどうかを議論する必要はない。彼らが昇給したのは明白な事実だ。似たような例はたくさんある。教師やその他の人々の賃上げが、より多くの消費者需要と小売価格の上昇に押し流され、賃上げ分がインフレになるまでにどれだけの時間がかかるだろう。

経済は1979年のような大騒ぎになるかもしれない。

バーベル戦略でインフレ・デフレの綱引きに対抗

景気後退と株価下落の確率は高い。しかし、インフレと高金利が続く確率も高い。この2つの現象は、標準的なモデルが示す事とは裏腹に、矛盾していない。

私たちは1970年代後半やそれ以前の出来事で、この2つの現象が同時に進行するのを目の当たりにしてきた。

私たちは、ウォール街やFRBが予想したよりも長い間、インフレと金利上昇が続くケースを目の当たりにすることになるかもしれない。(ちなみに、このインフレ・デフレの難問について、より詳細な分析にご興味のある方は、私の最新刊『Sold Out』の第4章と第5章をご覧頂きたい。)

インフレとデフレの争いの不確実性を考えると、投資家にとって最善のアプローチは、その両方から守られる分散バーベル戦略である。

理想的なポートフォリオは、インフレ・ヘッジとして金、天然資源、エネルギー株を、デフレ・ヘッジとして米国債を持ち、状況がより明確にわかるようになっていくのに備えて、バーベルの両端の間に流動性とオプション性を提供するために健全な現金配分を持つ。

私は今後もインフレ・デフレの動きを追い続け、読者に情報を提供していくつもりだ。乞うご期待。

〜編集部より〜

現在、ジム・リカーズさんが行った最新の調査結果を公開しています。