米国は日本を追うように「失われた10年」に突入し、資産バブルを迎えるのか?

From:ジム・リカーズ

ジム・リカーズは、ウォール街で40年の経験を持つ金融・経済の専門家。地政学に精通している彼は、地理的な条件から、軍事や外交、経済を分析することを得意とする。実際、米国における彼への信頼は非常に厚く、CNBC、ブルームバーグ、ウォール・ストリート・ジャーナルといった世界的なメディアに数多く出演し、政治問題や経済の動向について提言を求められてきた。さらに彼は、ホワイトハウス、CIA、国防総省の元顧問である。2008年にはリーマンショックの発生を予測し、CIAに対して助言を行っていた。彼のもう一つの肩書きは、5冊のベストセラー本の著者。その著書には『The New Case for Gold』(邦題:いますぐ金を買いなさい)や『The Death of Money』(邦題:ドル消滅)がある。政府機関が信頼を置いてきた彼の予測や提言は、きっとあなたの金融知識の向上、ひいては資産形成にお役立ていただけるだろう。

株式市場は今、非常に不安定な状態にある。激しい変動から見えてくるのは、連邦準備制度理事会(FRB)や他の主流アナリストが使っている景気情勢を読むためのモデルは、不適切だということだ。

FRBは市場についての多くの推測を立てている。例えば、市場は常に効率的であるなど。しかし、推測は間違っている。現在の不安定な状況下では、前日終値と当日始値に大きな隙間ができる。これは、夜間の間に売り注文が殺到したり、海外市場の相場が大きく上昇したりするのが理由だ。「効率的市場仮説」のような合理的で予測可能な小刻みな動きではない。

FRBの時計は止まっている

FRB のモデルは経験的に見れば間違っている。どれほど欠陥であるかは、研究によって証明されている。FRBは予測の誤りは世界最悪だ。

FRBが使っている均衡モデルは、世界は基本的に時計のように動くという考えに基づいている。たまに均衡を崩すことはあるが、直すことは可能。政策を微調整したり、ある変数を操作すれば良いというものだ。

喩えるなら、時計のリセットだろうか。市場をある種の機械のように扱うモデルは、19世紀的なアプローチである。

しかし、現代では全くもって通用しないだろう。21世紀の市場は機械ではないし、時計仕掛けの方法で動くわけもない。

いつまで見当違いの推測を繰り返すのか?

失業率とインフレ率に関する推測の立て方も見当違いだ。FRBはこの2つの関係性を理解するために、フィリップス曲線を用いる。

これは、失業率をグラフの横軸に、インフレ率を縦軸にとって関係を描くと、右肩下がりの曲線が描けることを示したものだ。1950年代に英経済学者フィリップスが提唱した一つの理論に過ぎない。

現在を見れば、デフレ下でも失業率が低下したり、インフレ下での不況(失業率の増大)することが各地で起こっている。スタグフレーションと呼ばれるものだ。フィリップス曲線では説明がつかない経済事象だらけなのだ。

50年来のデータでは一定の関係はないとされている。

市場リスクの推測のも見当違いだ。

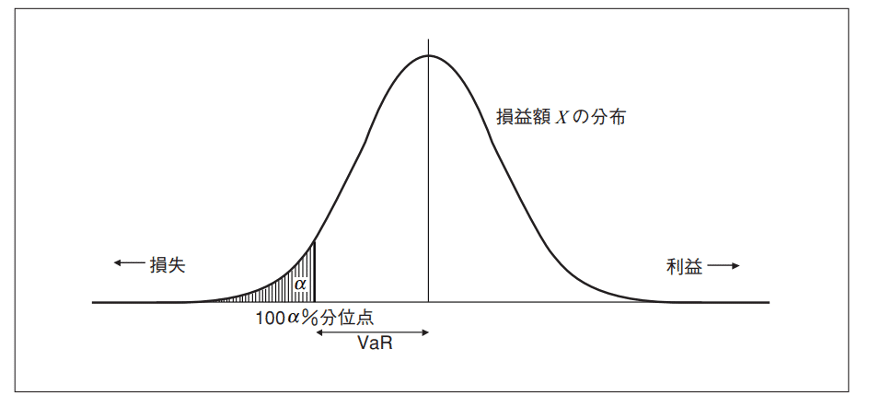

FRBは市場リスクを管理するために、ベルカーブのバリュー・アット・リスク(VaR:予測最大損失額)モデルを使用している。

これは、ある一定の確率の範囲内(信頼水準)で、どれくらい損失を被る可能性があるかを、過去のデータを基に統計的に計測する手法だ。グラフの縦軸は頻度を、横軸の左に行くほど損失が大きいことを表す。このようにキレイなべき分布となるというわけだ。

しかし、グローバルな金融ネットワークは、過去のデータからは予測できない複雑な経済現象を引き起こしている。このモデルが欠陥だらけであることは明らかだ。

その証拠に、FRBは2008年から何兆ドルもの新札を刷って経済を刺激したものの、歴史上最も弱い回復となってしまった。

毎年、FRBは、1年先の経済成長を予測している。そして、直近10年の大半は、毎年間違っている。それも桁違いに。

FRBが3.5%の成長を予測し実際の成長が3.3%だったら、素晴らしい予測だ。しかし、FRBの予想率が3.5%だったのに対し、実際は2.2%だったのだ。

成長率がプラスマイナス4%にとどまる年が大半なので、これだけの差が出ては話にならない。

そのツケを払うのは経済だ。今、経済は地政学的な不安定さ、インフレ、継続的なサプライチェーンの混乱など、厳しい逆風に直面している。景気後退の可能性は非常に高い。

お決まりのサイクル

FRBが景気後退に対抗するためには、金利が4%~5%でなければならない。FRBが不況に立ち向かうには、ある程度の手元資金が必要だ。

2007年9月、米国の民間銀行が資金を融通し合う際に適用される金利(FF金利と呼ばれる)4.75%と、誘導目標の上限に向かっていた。そこで、資金が十分にあったFRBは金利を引き下げることに。2008年から2015年にかけて、事実上のゼロ金利だったのだ。

現在のFF金利が4.75%~5%なのは朗報だ。最近の連続する利上げで、高い水準まで引き上げられた。もし今年不況になったとしても、FRBには対抗するだけの資金がある。しかしその後は、同じサイクルの繰り返しになるだろう。

一度始まったゲームは止められない

(中央銀行が「政策」と呼ぶ)あらゆる種類の市場操作はたいていは残念な結果に終わる。一度ゲームをスタートすると、続けるためにますます多くの操作を必要とする。そしてついに、システムを破壊せずに引き返すのは不可能となるのが。

もちろん、政府機関や中央銀行による操作は、常に善意から始まる。つまり、銀行あるいは市場を極端な結果や暴落から「救おう」としているのだ。

しかし、救いたいという欲求は何かを見誤っている。銀行の破綻や市場の暴落は、過去の行き過ぎや機能不全を一掃するために、必要かつ健全な場合がある。暴落は腐敗を一掃し、損失をあるべき場所に置く。そして、きれいなバランスシートと慎重な行動でシステムをやり直そうとする。

一方で、中央銀行は腐敗した銀行や不始末を犯した銀行の救済に乗り出す。そして間違った人々(無能で腐敗した銀行経営者や投資家)を救うのだ。無能な銀行経営者が仕事と多額のボーナスを得る一方で、一般の投資家や労働者を苦しめている。

結果的に、景気が良くなるどころか、将来もっと大きな危機が訪れる可能性となる。

日本の「失われた10年」を模倣する米国

2014年に出版した『ドル消滅』の中で、「米国はより大きなスケールの日本である」と述べた。9年前の話だ。日本は1990年代に「失われた10年」をスタートさせた。今、日本の失われた10年は、30年以上にまで長引いている。米国は2009年に最初の「失われた10年」を迎え、現在は2度目の「失われた10年」に突入している。終わりは見えていない。

ロックダウンによる経済的ダメージは、確かに痛手であった。

2014年、両国の中央銀行の政策は長期的なトレンド成長を回復させることにはつながらなかった。持続不可能な債務を着実に積み上げるただけだ。

経済低迷の問題は、日本では1990年代に、米国では2009年に始まった。問題に対する明確な解決策は未だない。皮肉なことに2000年代初頭、バーナンキ前FRB議長は、「日本が不況、デフレ、低成長から脱却できない」と日常的に批判していた。

2008年、世界金融危機で米国の景気後退が始まった。バーナンキ前議長は「日本人が1990年代に犯した過ちは犯さない」と約束した。しかし、同議長は日本が犯したすべての過ちを犯した。米国は同じ場所から抜け出せていない。FRBが問題に気づくまで、同じ場所に留まるだろう。

バーナンキ前議長は、低金利と大量の紙幣印刷が融資と支出につながり、トレンド成長を3.2%以上に回復させると考えた。しかし、ベロシティ(お金の回転速度)の役割や、銀行や個人の貸し渋り・借り渋りを無視している。

そうなれば、FRBは無意味にお金を刷るだけで、資産バブル以外の結果は得られない。

それが今日の米国の現状なのだ。

P.S.

著者のジム・リカーズについては、こちらで詳しくお伝えしています。

>>詳しく見る