銀行破綻危機は終わったのか?

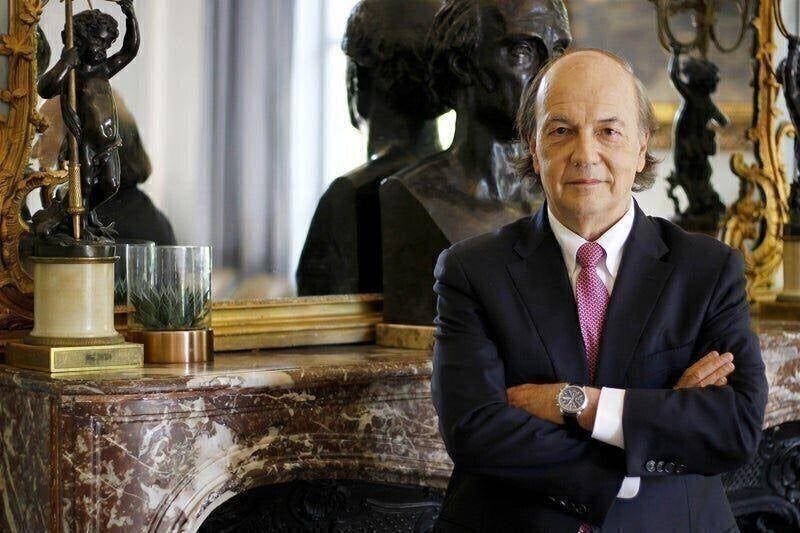

From:ジム・リカーズ

ジム・リカーズは、ウォール街で40年の経験を持つ金融・経済の専門家。地政学に精通している彼は、地理的な条件から、軍事や外交、経済を分析することを得意とする。実際、米国における彼への信頼は非常に厚く、CNBC、ブルームバーグ、ウォール・ストリート・ジャーナルといった世界的なメディアに数多く出演し、政治問題や経済の動向について提言を求められてきた。さらに彼は、ホワイトハウス、CIA、国防総省の元顧問である。2008年にはリーマンショックの発生を予測し、CIAに対して助言を行っていた。彼のもう一つの肩書きは、5冊のベストセラー本の著者。その著書には『The New Case for Gold』(邦題:いますぐ金を買いなさい)や『The Death of Money』(邦題:ドル消滅)がある。政府機関が信頼を置いてきた彼の予測や提言は、きっとあなたの金融知識の向上、ひいては資産形成にお役立ていただけるだろう。

シチズンズ・バンクはアイオワ州の小さな銀行で、総資産は約6,600万ドル。融資ポートフォリオの大部分は商業用および工業用ローンであった。

11月3日、米連邦預金保険公社(FDIC)は、同行は総額約1,500万ドルにのぼる多額の隠れた貸付損失を理由に破綻したと発表。同行はFDICに加盟していなかったため、損失はアイオワ州の責任となる。

これは今年6件目の注目すべき銀行破綻である。最初の5件は3月にシリコンバレー・バンク、暗号資産界に影響受けたシルバーゲート・バンク、暗号資産から通常の銀行への橋渡し役であるシグネチャー・バンク、ファースト・リパブリック・バンク、そして大手クレディ・スイスであった。

私は3月に、シリコンバレー・バンクの破綻は単なる始まりに過ぎないと警告した。その後さらに5つの銀行が破綻している。今回の破綻が最後になることもないだろう。

私のようにこの手の危機の経験者は、ドミノ倒しが始まると、特に強力な政府の介入があるまで倒れ続けることを知っている。

連邦準備制度理事会(FRB)、連邦預金保険公社(FDIC)、米国財務省、スイス国立銀行による重要な規制措置がとられたが、それらの効力は一時的なもので、すぐに新たな破綻が発生した。

FDICは25万ドルの預金保険枠を放棄した。シリコンバレー銀行とシグネチャー銀行の全預金者、つまり2,000億ドル以上の預金を事実上保証したのだ。例外的な措置により保険基金は枯渇。支払能力のある銀行にはより高い保険料が要求される。そして費用は最終的に消費者が負担する流れになる。

連邦準備制度理事会(FRB)はさらに踏み込んだ提案をした。つまり、加盟銀行が担保として提供した国債が額面の80%または90%の価値しかなくても、額面通りの資金を貸し付けるとした。担保付き融資は、新たに印刷された資金で賄われる。その額は1兆ドルを超えるかもしれない。

FRBによる措置は、米国の銀行システムと銀行預金者を完全に混乱に陥れた。

すべての銀行預金が保証されるようになったのか?

ジャネット・イエレン財務長官が「システム上重要である」と判断した預金だけが保証されるのか?

判断の根拠は何なのか?米銀行の国債ポートフォリオの含み損が7,000億ドルを超えている事実はどうなったのか?

逃げ出した預金者に現金を提供するために損失が発生すれば、銀行システムの資本の多くが一掃されかねない。

FDICが保証する銀行が保有する証券の含み損は6,200億ドルを超える。もし銀行が、預金を引き出そうとする預金者のために、これらの証券の売却を余儀なくされた場合、銀行はこの額を失うのだ。

そうなれば、さらなる銀行破綻を引き起こし、3月に始まったパニックは延々と続くことになる。

依然として事態は収束しておらず、混乱はまだ続くだろう。覚えておくべきなのは、この種の混乱は数日や数週間で終わるものではないということだ。パニック状態が1年かそれ以上だらだらと続くのが典型的である。

1998年の金融危機は、米国のヘッジファンドであるLTCMの救済を目前に控えた9月28日に急性期を迎えた。世界中のあらゆる株式・債券取引所が順次閉鎖されるまで、残り数時間のところだった。

しかし、全ての始まりは1997年6月。タイバーツ切り下げとアジア、ロシアで大規模な投資資金が国外に流出したのがきっかけだった。その後、深刻な危機から存在に関わる脅威になるまで15か月を要した。

同様に、2008年9月15日、リーマン・ブラザーズの破産申請により2008年危機は急性期を迎えた。しかし、発端は2007年春、住宅ローンの損失が予想を上回ったとイギリスに本拠を大手銀行のHSBCが発表し、市場を驚かせたことに起因する。

2007年夏にかけて、ベア・スティーンズの2つの高利回り住宅ローンファンドが破綻。ソシエテ・ジェネラルの公社債投資信託が閉鎖されるなど、危機は続いた。そして、パニックはベア・スターンズ(2008年3月)、ファニーメイとフレディマック(2008年6月)など、リーマン・ブラザーズに至るまでに破綻を引き起こした。

さらに、リーマン後も保険会社のAIG、GE、商業手形市場、ゼネラルモーターズと続き、2009年3月9日にようやく落ち着きを取り戻した。HSBCの損失を皮切りに、サブプライムローンのパニックとドミノ現象は2007年3月から2009年3月まで24か月間続いた。

1998年と2008年の例を平均すると、金融危機の平均期間は約20か月。今回の金融危機は、発生から1か月しか経過していない。つまり、まだ続く可能性がある。

言い換えれば、金融危機は大規模な規制措置という政府の介入によって最終的に鎮圧されるまで、長期間に渡り蔓延る可能性があるということだ。

新たな銀行破綻が待っている。

バイデン・バックスについて何度も書いてきた。政府が推進している中央銀行デジタル通貨(CBDC)のことである。

現在進行中の銀行危機がバイデン・バックスとどのような関係があるのか。その理由をお教えしよう。

バイデン・バックスにより資産は牢屋へ?

口座がCBDCであろうと普通の預金預金であろうと、それほど大きな違いはない。今日の銀行の危機は、行動学的な観点からは1930年代と全く同じである。

その根本原因は、自信の喪失、取り残される恐怖、噂、口コミなど人間の心理的要因によるものだ。 これは、14世紀、1345年頃にバルディ銀行とペルッツィ銀行が破綻して以来、変わらない人間の本質である。

唯一変わったものと言えば、テクノロジーだ。1960年代、文明批評家のマーシャル・マクルーハン氏は、こんなことを言っていた。

「地球村では、誰もが同時にすべてを知っている」

彼は正しい。1930年代と違い、今では預金を取り戻そうと店頭に殺到する必要はない。iPhoneを取り出し、数回タップすれば、個人間送金アプリのVenmoであろうと送金であろうと、お金は金融機関から出ていく。

1,000ドルの個人預金者であろうと、80億ドルの大金持ちであろうと、誰もがオンラインで一度にお金を動かせるのだ。

CBDCであろうと、Venmoであろうと、送金であろうと、ATMからの現金引き出しであろうと、デジタルチャネルを通じて誰もが同時にキャッシングできる。しかしCBDCには、従来の方法とは一線を画す大きな違いがある。

CBDCはプログラム可能であり、政府管轄なのだ。

取り付け騒ぎが発生した場合、政府はCBDCの口座送金を凍結するだけで騒ぎを止められる。また、過去の送金を取り戻すことも可能である。

政府はCBDCの台帳を管理しているので、早期引き出しがどこに行ったかを確認できる。そして破綻した銀行の口座に戻し、譲り受けた人の口座から引き落とすだけで良いのだ。すべては数回のキー操作で実行可能である。

つまりバイデン・バックスが導入されると、政府が管理するシステムに人々は閉じ込められることになる。まるでお金の牢獄にいるかのようだ。

政府が動きを追跡し、お金を元の場所に戻せるため、取り付け騒動を始めることさえ意味がない。バイデン・バックスは、人々のお金を政府が完全に管理し、考えや行動を監視できる方法の1つである。

中央銀行のデジタル通貨で世を支配するために、現金は遅かれ早かれ排除されるだろう。個人をCBDCの世界に強制的に引き込むためである。そして米ドルのCBDCが近いうちに登場する。良くも悪くも市民がCBDCの強制使用を回避する唯一の方法は、金、銀、暗号資産になる。

金や銀とビットコインを比較するのは、魚と自転車を比較するのに似ている。つまり意味がない。金は「お金」であり、ビットコインは幻覚剤のようなものである。

これまで米国財務省、FRB、その他の主要な金融機関は暗号資産を敵視していた。そして、彼らはようやくその対処策を見つけたのである。

それが、暗号資産を消し去ることだ。

もちろん、ビットコインやその他の暗号資産には、取引所、デリバティブ、ペイメントチャネル、ティッカーなど、独自のエコシステムがある。しかし、関係ない。なぜなら、暗号資産はカジノのチップのような存在だからだ。

チップを使ったギャンブルであれば、儲けたり損したりすることできる。しかし、チップをポケットに入れたまま外を歩けば、どうだろう?チップは無価値になる。

つまり、チップの価値は、カジノの中でのみ有効なのだ。外でお金を使おうと思ったら、まずキャッシャーに行ってチップを換金する必要がある。キャッシャーは暗号資産の世界から現実のお金の世界への入り口である。

だからこそ、SVBが経営破綻した3月12日、FDICはシグネチャー・バンクも管理下に置いたのだ。シグネチャー・バンクは、他の多くの銀行よりも悪い状況ではなかった。もし翌日の3月13日まで破綻せずにいたら、米国の銀行システム全体とともに、FRBの銀行定期資金調達プログラム(BTFP)によって救済されていただろう。そのような状況下で、なぜシグネチャー・バンクは叩かれたのか?

それは「シグネット」という暗号世界への入口を運営していたからだ。FDICが包括的な預金保証を発表し、FRBが債券を額面通りの現金と交換する無制限の能力を提供すれば、シグネチャーは他の銀行同様、問題なかったはずである。

イエレン氏はパニックを利用して、シグネットを一掃したに過ぎない。ラーム・エマニュエル氏が述べたように、危機を無駄にする必要はない。これは、暗号資産が世界的に抑圧されることを示す一例である。そしてCBDCは、暗号資産に代わるデジタル通貨として設立されつつあるのだ。

金に関しては、投げ売り、市場操作、協調などで短期間の価格操作は可能である。しかし、それらのテクニックは持続可能ではない。

実際、ロンドンで金価格安定操作を行なってきた金プール制は1968年に廃止された。また、英国のゴードン・ブラウン財務相は、1999年に国の金のほぼ半分を50年ぶりの安値で売却した。「ブラウンの底」と呼ばれる悪名高い価格操作として知られている。

しかし、どちらも操作により最後には必ず失敗することを示す良い例である。政府は1933年の金没収を再び試みるかもしれない。しかし、今回は政府の約束が信用されないのでうまくいかないだろう。

というのも1933年の金没収においては、フランクリン・ルーズベルト大統領が何をしているのか国民は分かっていた。そして彼や国民には世界恐慌を終わらせようという信念があったのだ。しかし、今日は誰も政府を信用していない。新型コロナウイルス時のワクチンやマスクは、政府がいかに嘘をついていたかを示す良い例であった。

今日のルールは「二度と騙されるな」。おそらくまだマスクをつけている民主党議員を除いて、誰も金を明け渡さないだろう。

金の没収がうまくいかないもう一つの理由は、金の価格が1933年のように固定されていないからだ。1933年の金1オンスあたり20ドルから35ドルへのドル切り下げは、予想した人がほとんどいなかった。

その金価格の上昇(実際にはドルの切り下げ)は、没収の数か月後まで発表されなかったのだ。これはルーズベルト大統領による究極のインサイダー取引だったのである。情報通の市民は、2度目は引っかからないだろう。

今日のように、為替レートが固定されていない市場では、危機が先に訪れる。政府が没収を試みる前に、金は1オンスあたり5,000ドルや1万ドル、あるいはそれ以上の水準に達するだろう。その時点ですでに手遅れで、金の所有者は利益を手にする。

ドルに代わる選択肢として、金と暗号資産を選ぶという危機的状況を、一般の米国人はどのように評価するだろうか?

暗号資産は政府から叩かれているか?イエス。

金は長期的に操作可能か?ノー。

これらの問答は、ドルの崩壊をどう生き延びるかという大きな問いに大変役立つだろう。

信じるべきは金であり、暗号資産ではない。