【不動産特集】 富裕層のアセットアロケーション

本記事のテーマは「アセットアロケーション(資産配分)」についてです。

もしもあなたが、

✅今後の株式市場に不安があり、現金の比率を増やそうか迷っている…

✅株式以外の資産(アセットクラス)で、不動産を検討したい…

✅資産に不動産を組み込んだら、パフォーマンスがどう変化するのか知りたい…

という悩みをお持ちの方であれば、今回の特集はあなたのためのものです。

あなたは、この記事を最後まで読み終わったとき、

・そもそも“本当の分散投資”とはどういった状態を指すのか?

・現金と株式だけで資産形成することのリスクは何なのか?

・富裕層の資産形成法とは?

といった点が明確になるはずです。

そして、アセットアロケーションに関する知識が身につくことで、あなたは「どんな市場の変化にも揺るがない資産を持つ」ことができるようになるでしょう。

早速ですが、個人投資家であるあなたは“分散投資”を行なっていますか?

もし、自信を持って「やっている!」とお答えいただいた方には、もう1つ質問です。

では“アセットアロケーション”という言葉はご存知でしょうか?

中には、すでに知っていて、実際に行なっているという方や、その言葉は聞き馴染みがないという方もいらっしゃるかもしれません。

私たちは、分散投資を考える上で、”ポートフォリオ”という言葉をよく耳にするかと思います。しかし、これと似た考え方で「何をもとに分散するのか?」ということに焦点をおいた、”アセットアロケーション”という考え方があります。

そこで、まずこのポートフォリオとアセットアロケーションの違いについてご説明すると、

ポートフォリオ:「具体的な金融商品を複数の投資先に分散すること」

アセットアロケーション:「資産(アセット)そのものを複数の投資先に分散すること」

もっと具体的に言うならば、

ポートフォリオ:Apple株を10%、コカコーラ株を10%、任天堂株を10%…

アセットアロケーション:資産のうち現金を40%、株式を20%、不動産を20%、債券を20%…

このように、「株式」など具体的な資産の中で分散投資をするやり方と、現金や株式、不動産など「資産」そのものを分散投資するという違いがあります。

現在、日本では、政府の後押しを受け、NISAやiDecoなどを使った株式投資への人気が高まっています。「貯蓄から投資へ」というスローガンをもとに、日本人の意識が投資へ向かうことは良いことでしょう。

ですが、株式だけで分散投資、つまりポートフォリオを組み、様々な銘柄へ投資をしているだけでは、“本当の分散投資”をしている状態とは言えません。

分散投資をする目的は、保有する資産が一気に下落するリスクに備え、どんなことがあっても揺るがない”強固な資産基盤”を作ること。

それを達成するためには、「株式のポートフォリオを組む」という方法から、一歩進んだ「アセットアロケーション(資産配分)」という考え方を身につけておくことが大切です。

では、ここからは実際に、株式だけ、または現金だけで自分の資産を持つことにどんなリスクがあるのかについてお話しします。

<株式だけで資産形成をした場合>

まず、株式投資にどのようなリスクがあるかを思い浮かべた時に、まず思い浮かぶのは金融危機などの「株価暴落」でしょう。

そこで、米国の株価指標を代表する、S&P500種株価指数について見ていきます。以下のチャートは、金融危機における株価の下落を示したものですが、

これまで株価が急落した局面では、数か月から数年の間に、20%~50%も価値が下落。最大では、およそ1年間で半分まで落ち込んだことがあります。

投資の原則として、分散投資の他に“長期投資”という基本的な考え方がありますが、あなたはこのように「株価が暴落した時でも、株をずっと持ち続けられるでしょうか?」。

長期投資と言えば、10年以上の投資を指すことがほとんどですが、日本人の株式保有期間の平均は約5年ほど。実際に10年以上持ち続けられた人は全体の4分の1程度しかおらず、長期投資の難しさが伺えます。

でも、こんな金融危機は、数十年に1度という期間で起こるもので、滅多にないだろう…「その時だけ耐え切ることができれば自分は長期投資できる!」と思われるかもしれません。

しかし、株式市場というのは、過去100年で27回の弱気相場を経験しています。これは平均すると、3.5年に一度やってきて、289日(約9.6ヶ月)続いたのです。

つまり、過去のデータに基づくと、今後、投資期間が30年なら約8回、50年なら約14回の弱気相場を経験する可能性があるということ。また、この期間での株価の平均下落率は、マイナス35%です。

さらに、タイミングによっては、さらに多くの弱気相場を経験するかもしれません。事実、1928年から1945年の間には、約1.5年に1回のペースで弱気相場がやってきているのです。

そして、完全に相関する訳ではありませんが、米国株と日本株は似た値動きをしやすい傾向にあります。そのため、米国株の下落局面に直面した際、日本株を持っている人にとっても他人事ではありません…

また、日本人にとっての「米国株投資」には、為替リスクも存在します。現在、円安が進んでいるので、株式投資家の方の中には「実際にこの影響を受けた」という方がいらっしゃるのではないでしょうか?

この為替リスクとは…

例えば、1ドル=140円で「円」を「ドル」に交換し、米国株に投資。そこで見事に株価が20%増えたとします。

しかし、「いざ売却しよう」とした時に、交換するドル/円のレートが1ドル=140円のままとは限りません。もしその時、1ドル=100円になっていたとすれば、次の計算のようになります。

【株価の上昇】:20%

【ドル/円レート変動後の円の価値】:100円÷140円×100=約71%

【最終的な資産価値】:元本 ×(120%×71%)= 元本×85%(※約15%の目減り)

少し計算はややこしいですが、まとめると、

「株価は20%上昇していたはずなのに、実質15%も資産価値が減少していた」

ということが起こりうるのです。

もちろんその逆が起きることもあるのでリスクばかり考えても仕方がありませんが、現在の円安から、円高へと逆戻りする場合には注意が必要かもしれません。

事実、これまで2011年10月に1ドル=75円という史上最高値を記録した日本円は、2023年には150円を突破し、2023年12月時点では140円台前半を推移しています。

このように株価の変動に加え、為替もまた、変動幅が大きいのが株式投資。

メリットもありますが、デメリットもあるのです。もちろんそれらのリスクを全て理解した上で株式投資のみを選ばれているのであれば良いですが、投資先全てが大きく上がったり下がったりすると、安定性があるとは言えないかもしれません。

資産形成において、株式に頼り切ると大きなリスクになるうることがお分かりいただけたのではないでしょうか?

・

・・

・・・

ですがここで、「株式だけではなく、貯金もしているし…いざとなれば、現金の比率を上げればいいのでは?」という声が聞こえてきたので、次は現金のリスクについて、お話しします。

<現金を持つことのリスク>

あなたは、自分が持つ資産のうち、何割を現金で保有していますか?

以下のグラフは、2023年に日本銀行調査統計局が出したレポートで、家計における「どの資産をどのくらいの割合で持っているのか?」について示しています。

昔から、日本人は「貯金が大好き」と言われることが多いですが、今でもその傾向は変わらず、54%が現金となっています。確かに、現金は流動性が高く、最も使いやすい資産です。なので、何かあった時にすぐ他のものと交換できるという便利さがあるでしょう。

しかし「現金さえあれば、安心安全で、将来的にも不自由なく暮らしていける」と言うには、少し語弊があります。

多くの人は「金利が低くて預金が増えることはないけど、株式みたいに減ることもないからなあ…とりあえず貯金しておけば安心か!」と考えがちですが、この「減ることはない」という点は間違いです。

実際、日本銀行のHPに、”教えて!にちぎん”というサイトがありますが、そこでは「昭和40年の1万円を、今のお金に換算すると、どの位になりますか?」という質問に対し、このように回答しています。

少し文章が長いので、要約すると、

約60年前から現在にかけて、

・企業間で取引される物価は2.3倍に ・消費者物価は4.3倍に

そして、「昔の1万円が今では約4万円に」という言い方がされていますが、要するにお金の価値が4分の1になり、今の1万円は、昔の2,500円ほどの価値になっているということなのです。

いやいや、本当か?と、イメージが湧きづらいと思うので、牛丼で考えてみましょう。

下の表は1965年の吉野家創業時から、牛丼価格の推移を表したものですが、

1965年に120円だった牛丼価格は、2023年の10月時点で468円に。約60年で、およそ4倍の価格に上昇しています。

私たちは、「短期的にお金の価値が下がる」ことは受け入れ難いですが、「長期的に見ると、価値が下がっている」ことに間違いはないのです。

もしあなたが、現金の比率を増やした場合…短期的には株式のリスクを負うことはなくなるかもしれませんが、長期的には増やした100万円が将来25万円ほどの価値しか持たない可能性もあります。

“安定した強固な資産”を築いていく方法

ここまで不安が募るお話が続きましたが、実際に“安定した資産”を築いていくにはどんな方法があるのでしょうか?

ここで、冒頭でお話しした「アセットアロケーション(資産分散)」の出番です。1つの資産クラスだけではなく、他の資産と組み合わせることで、より強固な資産形成が可能になります。

このアセットアロケーションで一番大切な考え方は、組み合わせる資産クラス同士が、どのような相関関係を持つのか?ということ。

つまり、金融危機やコロナショックなど、何か市場に大きな影響を与える出来事が起きた時、「その資産の値動きはどう連動するのか?」を把握しておくことが重要になります。

そこで今回は、先ほど紹介した「株式」と「不動産」の値動きについて見ていきたいと思います。

こちらのグラフは、不動産と株式の相関関係について、示したものです。

ご覧の通り、不動産だけが株式に対し、相関係数がマイナスとなっているのがわかります。この相関係数を判断する際には、数字が「1」から「-1」に対してどれだけ近いか、という点で判断します。

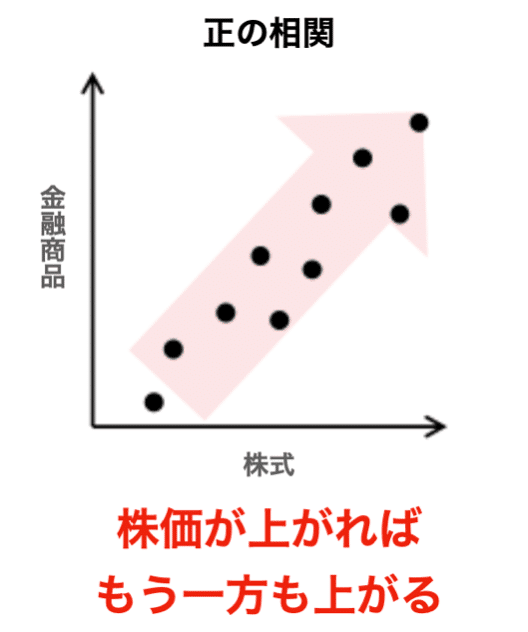

例えば「1」に対して数字が近い場合は「正の相関」と呼ばれ、”一方の金融商品が値上がりすれば、もう一方も値上がりする傾向にあること”を示します。

上記の例では、世界株式と新興国株式の数字が「0.89」となっているため、この2つは似た値動きをし易いという特徴があります。

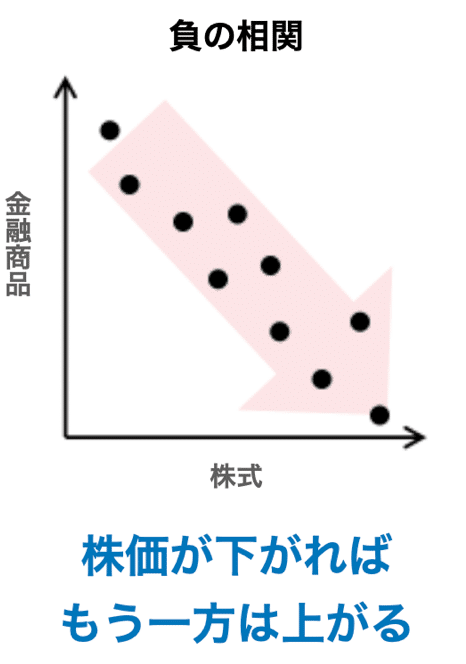

逆に「-1」に近い場合は「負の相関」と呼ばれ、”一方の金融商品が値上がりすれば、もう一方は値下がりする傾向にあること”を示します。

上記では、不動産と社債が「-0.47」となっており、比較的、逆の値動きをし易い傾向にあるということがわかります。

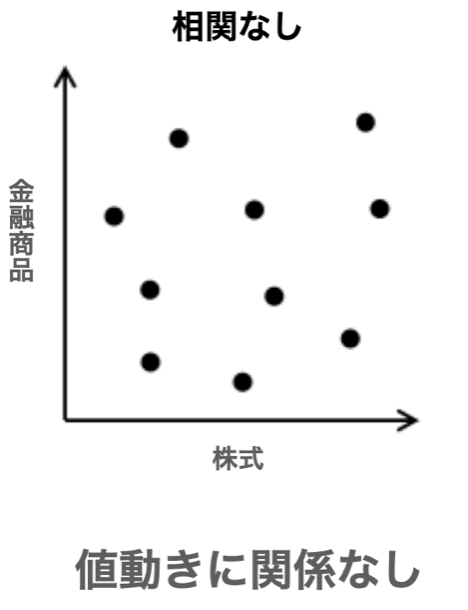

そして、「0」に近い場合は「相関なし」を表し、”一方の金融商品が値上がりしても、もう一方の価格は影響を受けない。(バラバラな値動きをする)”ということを示します。

上記のグラフを見るとわかる通り、不動産は株式や債券、そして不動産ETFであるREITとも値動きが連動しない、ということがわかります。

つまり、不動産投資は、株式市場の変動と関係なく、値動きするため、一緒にアセットアロケーションを組むのにもってこいな投資だと言えます。

株式しか持っていないと、毎日値動きが気になって仕方がない…という方がたくさんいらっしゃいます。しかし、そこに不動産という資産を加えるだけで、「何かあった時は物件を売ればいいか」という安心感を手に入れることができます。

もちろん、不動産は株式に比べ、安定的な資産ですが、<特集記事1>でお話ししたように、不動産にも「空室リスク」や「値下がりリスク」があります。

これらのリスクを相互に補填する役割として、現金と株式、そして不動産で資産形成するのが、あなたにとって賢い選択となるかもしれません。

富裕層のアセットアロケーション

ではここで、実際に富裕層の資産配分を見てみると、多くの日本人が半分以上の資産を現金で持っていたのに対し、日本の富裕層は3割程度となっています。

ではその代わりに、何の資産を増やしているのでしょうか?

ここで、株式だけを増やしているのかというと、そんなことはなく、株式は3割程度で、不動産や債券などに分散投資しています(ちなみにここでの不動産は、住居用の不動産を抜いた資産クラスで計算されています)。

そこで、資産1億円を持つ人の現金と株式の比率が「50%:50%」だった場合と、現金、株式、不動産を「33%:33%:34%」で配分した場合を仮定します。

そして、株式市場の弱気相場の平均-35%に直面した場合、このようなグラフになります。

さらに、株式市場の暴落が起き、株価が半分になってしまった場合…

このように、資産全体の下落率には約6%~8.5%ほどの差が出ることになります。

個人投資家であるあなたは、たった数%じゃないか…とは思わないはずです。資産1億円の人にとっては、600万~850万円の損失の差が出ることになります。

これまで、何で資産を持つかによって、パフォーマンスの差が出るということは、あまり意識をする機会がなかったかもしれません。

ぜひこの記事をきっかけに、自身の資産配分が実際にどうなっているかを見直し、あなたもアセットアロケーションができているか、考えてみてはいかがでしょうか…?

では、本日の記事はここまでです!

次回の記事では、「不動産と税金」について、なぜ不動産を買うと、相続税が節税できるのか?についてご紹介します。ぜひ楽しみにお待ちください!

お知らせ

期間限定の【無料WEBセミナー】を公開しました。

そこでは、買った瞬間利益を確定させる「出口戦略」についてお話ししているのですが…

一体どのような方法で、不動産投資の戦略を立てているのでしょうか?