【ゴールド特集⑥】金投資 3つのデメリットと対処法

ここまで全5回に渡ってゴールド特集をお届けしてきました。

改めて金の特徴をおさらいすると…

特徴1:危機に強い

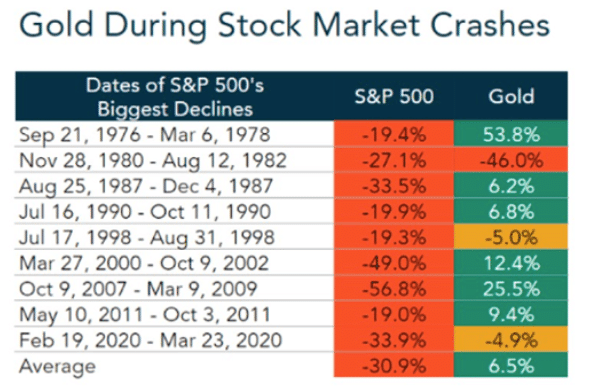

実際、過去9回の金融危機における株式と金のパフォーマンスを比較すると、そのうち8回において「金」が株式を大きく上回ってきました。

例えば、リーマンショックでは、株式市場が約56%下落した一方、金価格は約25%上昇。同じ100万円が46万円と125万円になりました。

過去9回の平均リターンを見ても、株式が -30%であるのに対し、金は+6.5%。こうして投資家の資産を守ってきたのです。

特徴2:インフレに強い

さらに、金はコモディティ(商品)ですから、インフレに強いのも特徴です。上記のグラフはは、インフレ率と実質リターンの相関性を表しています。右側に行くほど、「インフレ時に上昇しやすい」傾向があるということ。

ご覧の通り、株式や債券、不動産はインフレ時にパフォーマンスが「マイナス」になる傾向にありますが、金はあらゆる資産クラスの中で最もインフレ時に価格が「上昇しやすい」のです。

特徴3:価値を失わない

事実、1920年以降、「金」に対する米ドルの価値は、60分の1以下に。ポンドは200分の1以下に。日本円に至っては3,000分の1以下になっています。2022年もほぼ全ての通貨で金価格が上昇。つまり、金に対する通貨の価値は下落しました。

出所:Bloomberg, ICE Benchmark Administration, World Gold Councilの

データを基にAPJ Media作成

金が優れた投資先であることはあなたもすでにご存知かもしれません。一方で、実際に投資するとなると、不安や懸念をお持ちの方もいらっしゃると思います。例えば、このような金のデメリット・リスクを耳にしたことがあるのではないでしょうか?

✔️金利や配当による収益を生まない

✔️紛失や盗難リスクがある

✔️まとまった資金が必要

これらは一部真実ではあるものの、正しく伝わっていない、もしくは理解されていない面もあります。そこで、今回のゴールド特集では、よく言われる金のデメリットを取り上げ、それをどう解釈すれば良いのか、ということについてお伝えしていきます。

デメリット①:利息や配当といったインカムゲインがない

投資を検討する際、「配当利回り」や「利息」を気にされる方も多いのではないでしょうか?

実際、書籍やサイトでは、利回りの高い配当株や利息の多い外貨預金に関する情報がたくさんありますよね。

例えば、ソニー銀行で米ドル外貨預金を行った場合、金利は年9.00%です。つまり、100万円を預けていたら、年間9万円の利息が入ってくるということ。定期的に収入が入ってくると安心できますよね。

*2023年10月26日時点

一方で、金には利息や配当はなく、定期的な収入を得ることはできません。利益を狙う方法は、売却に限られています。

確かに、これは金のデメリットと捉えることもできるかもしれませんが、同時に金のメリットとも言えます。

というのも、金は株式や債券とは異なり、「貨幣」。1万円札と同じです。そして、貨幣にはリスクがありませんから、金利を生むことはありません。

例えば、あなたの財布に1万円札が入っていたとします。そのままではもちろん金利はないので、財布の中で資産が増えていくことはありません。

ですが、その1万円札も一度銀行に預けると、金利を生む”リスク資産"へと生まれ変わります。

金利が得られるというメリットを享受できる一方で、様々なリスクに晒されることになります。例えば、ATMの閉鎖、銀行の倒産、資産凍結など、様々なリスクがあります。

実際、2013年にはキプロス、2015年にはギリシャで大きな金融危機が起こりました。それぞれの国で銀行にお金を預けていた人は「リスク資産」と「貨幣」の違いを強烈に思い知らされたことでしょう。どちらにおいても、銀行は営業を停止しATMは閉鎖され、紙幣は供給不足になりました。

出所:BBC

出所:Reuters

預金は、銀行による無担保の負債です。金利による収益は株式、債券、不動産などを購入することで簡単に手に入れることができますが、それらはすべて大元を失うリスク資産であることを忘れてはいけません。金は金利を生みません。それは、リスク資産ではないからです。

デメリット②:紛失や盗難リスクがある

いざ金に投資しようと思っても、「どこで保管すれば良いかわからない」「盗難されないか不安」そんなイメージを持たれている方も多いかもしれません。とはいえ、外部に管理を委託するとなるとお金もかかります。

実際、三菱UFJ銀行の貸金庫に預けようとすると、小さいもので年16,170円(税込)が必要です。これが数年、数十年と続くことを考えると、大きな出費ですよね。

ですが、金の現物を持たずに金に投資する方法もあります。

それは、金ETFに投資すること。金ETFとは金価格に連動するように設計された米国籍のETF(上場投資信託)へ投資を行うことです。

この方法であれば、

✔️盗難リスクを心配する必要はありません。

✔️保管場所を気にする必要もありません。

✔️管理にコストがかかることもありません。

普段から株式投資をされている方であれば、いつも通りティッカーコードを入力するだけで金への投資を始めることができますよね。

そして、これらは金の採掘により収益を得ているため、金と同様の値動きが狙えます。

例えば、次のグラフは金価格に概ね連動することを目指したSPDRゴールド・シェア(NYSE: GLD)と金価格のパフォーマンスを比較したものです。

ご覧の通り、金の価格に連動していることが分かりますよね。

このように、金のパフォーマンスの恩恵を受けるには金現物に投資する以外の選択肢もあります。もし保管場所や管理方法について気がかりで、金への投資を躊躇されている方は、これらの金現物以外の投資法を考えてみるのも良いかもしれません。

デメリット③:まとまった資金が必要

金は非常に希少な金属であり、多くの需要が高まりつつあることから、その価格も高くなっています。

実際、田中貴金属の金小売価格は、1グラム当たり10,596 円(税込)です。

*2023年10月26日時点

10グラムの金現物を購入するには約10万円、100グラムの現物を購入するには約100万円がかかるということ。

これではいざ始めてみようと思っても、これだけの大金をいきなり仕込むのは少し躊躇しますよね。

しかし、そんな方向けに、1,000円から金に投資する方法があります。

それは、純金積立。

これは、毎月一定額を継続して金を購入し、10年、10数年という長期で金を保有していく投資法です。

「純金積立コツコツ♪プラチナ積立コツコツ♪」といった小気味良いCMが数年前話題となり、耳馴染みがあるかもしれませんね。

この方法では、運用会社によって金額は変わりますが、中には毎月1,000円程度から金に投資できるものもあります。毎月決まった金額で投資することができるため、無理なく続けることができるでしょう。

さらに、金価格が高いときは少ない量の金を、安い時は多くの金を購入するといった、「ドルコスト平均法」にて運用されるため、金価格の変動リスクを軽減することもできます。

いずれ金を保有したいけれど、今は大金を投資することができないという方にはおすすめの方法と言えるでしょう。

このように、金への投資法は現物だけに限りません。うまく使い分けていくことで、金が持つデメリットを解消することもできるかもしれません。

ぜひ複数の方法を知った上で、金市場への投資を検討してみてください。

P.S.

過去のゴールド特集はこちらからご覧いただけます。